US reaction: Growth slows further, but inflation sting in the tail

- 25 Abril 2024 (3 min de lectura)

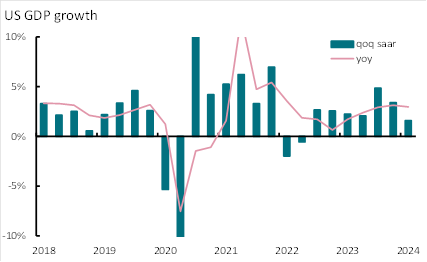

The first estimate of Q1 GDP growth recorded 1.6% (saar), its slowest pace of growth since the economy contracted in H1 2022 (Exhibit 1). This was below both ours and market expectations of an annualized 2.5%. It is also below the pace that we would consider non-inflationary (the potential growth rate) over the medium term, and certainly lower given expected elevated labour supply gains associated with ongoing inward migration.

While three months ago, after the release of Q4 GDP we had envisaged Q1 GDP growth of 1.2% (saar), the steady stream of upside surprises in consumer spending (February) and retail sales (March) had led us to revise higher our initial estimates. Indeed, our outlook for consumer spending of 2.5% was on track (softer than the consensus 3.0%). However, other areas of GDP were softer. The main culprit was government spending, which slowed to 1.2% from 4.6% in Q4. Net trade was also weaker than expected, admittedly exports edged ahead again, posting a 0.9% gain against our expectations for a mild retracement from Q4’s strong 5.0% gain, but imports surged up 7.2% this quarter from 2.2% last and faster than we anticipated. Against that investment posted a stronger gain than expected, rising by 5.3% compared with 3.5% in Q4 and driven by a 14% surge in residential investment, while business investment rose by 2.9%, in line with our expectation. inventory held in better than we had anticipated and continues to defy historically reliable indicators (Exhibit 2).

The sting in the tail came from the associated estimates of the consumer price deflator – the Fed’s targeted measure of inflation. On a quarterly annualized basis the headline rose to 3.1% from 1.6% last time around, modestly ahead of the 3.0% consensus outlook, but the core measure jumped to 3.7% from 2.0%, above estimates for 3.4%. These quarterly estimates are consistent with a monthly rise in March’s headline of 0.3%, but suggest a firmer than expected 0.4% for core (or revision to previous monthly estimates). Either way these figures add to the worsening inflation outlook which has contributed to a repricing of the rate outlook in recent months.

This provides a mixed bag for the Federal Reserve. The deceleration in GDP, domestic demand and final sales growth, driven by slower consumer, government and business investment spending all suggest some softening from an economy that had expanded surprisingly strongly over H2 2023. Insofar as we still expect accelerated labour supply to have lifted potential growth in the economy and expect a continued softer backdrop for consumer spending, today’s figures should provide greater confidence for further disinflationary pressures ahead as slack begins to emerge in the economy. However, the short-term developments in inflation suggest less progress than expected and underline our expectation for a delayed easing in the Fed Funds Rate until September this year. But the outlook for growth will continue to be important. For now we expect GDP to continue around this current sub-trend pace over the coming quarters, delivering growth of around 2.4% for the year as a whole, but will review our forecasts after the full breakdown of consumer figures tomorrow.

Market reaction focused on the short-term inflation dynamic. The perceived chances of a September cut fell to 75% from being nearly fully priced and the chance of two cuts this years dropped back to 38% from 70%. Term rates followed the same path, 2-year UST yields rising 8bps to 5.01% and 10-year yields rising 7bps to 4.73%. The dollar also gained by 0.25%.

Exhibit 1: Headline growth rate drops to near 2-year low

Source: BEA, April 2024

Exhibit 2: Inventory rates still seem anomalous

Source: BEA, ISM, April 2024

Artículos relacionados

View all articles

Webinar: El Ciclo Macroeconómico - ¿Dónde nos encontramos?

- por

- 16 Noviembre 2023 (15 min de lectura)

Climate change: The economic cost of inaction

- por

- 26 Octubre 2021 (5 min de lectura)

UK reaction: Wage growth hot, but broadly in line with MPC expectations

- por

- 14 Mayo 2024 (3 min de lectura)

Finanzas en 2 minutos: Se espera que el crecimiento del comercio se duplique en 2024, y el Banco de Inglaterra apunta a recortes de tipos

- por

- 13 Mayo 2024 (3 min de lectura)

European Convergence

- por

- 13 Mayo 2024 (10 min de lectura)

Disclaimer

Este documento tiene fines informativos y su contenido no constituye asesoramiento financiero sobre instrumentos financieros de conformidad con la MiFID (Directiva 2014/65 / UE), recomendación, oferta o solicitud para comprar o vender instrumentos financieros o participación en estrategias comerciales por AXA Investment Managers Paris, S.A. o sus filiales.

Las opiniones, estimaciones y previsiones aquí incluidas son el resultado de análisis subjetivos y pueden ser modificados sin previo aviso. No hay garantía de que los pronósticos se materialicen.

La información sobre terceros se proporciona únicamente con fines informativos. Los datos, análisis, previsiones y demás información contenida en este documento se proporcionan sobre la base de la información que conocemos en el momento de su elaboración. Aunque se han tomado todas las precauciones posibles, no se ofrece ninguna garantía (ni AXA Investment Managers Paris, S.A. asume ninguna responsabilidad) en cuanto a la precisión, la fiabilidad presente y futura o la integridad de la información contenida en este documento. La decisión de confiar en la información presentada aquí queda a discreción del destinatario. Antes de invertir, es una buena práctica ponerse en contacto con su asesor de confianza para identificar las soluciones más adecuadas a sus necesidades de inversión. La inversión en cualquier fondo gestionado o distribuido por AXA Investment Managers Paris, S.A. o sus empresas filiales se acepta únicamente si proviene de inversores que cumplan con los requisitos de conformidad con el folleto y documentación legal relacionada.

Usted asume el riesgo de la utilización de la información incluida en este documento. La información incluida en este documento se pone a disposición exclusiva del destinatario para su uso interno, quedando terminantemente prohibida cualquier distribución o reproducción, parcial o completa por cualquier medio de este material sin el consentimiento previo por escrito de AXA Investment Managers Paris, S.A.

La información aquí contenida está dirigida únicamente a clientes profesionales tal como se establece en los artículos 194 y 196 de la Ley 6/2023, de 17 de marzo, de los Mercados de Valores y de los Servicios de Inversión.

Queda prohibida cualquier reproducción, total o parcial, de la información contenida en este documento.

Por AXA Investment Managers Paris, S.A., sociedad de derecho francés con domicilio social en Tour Majunga, 6 place de la Pyramide, 92800 Puteaux, inscrita en el Registro Mercantil de Nanterre con el número 393 051 826. En otras jurisdicciones, el documento es publicado por sociedades filiales y/o sucursales de AXA Investment Managers Paris, S.A. en sus respectivos países.

Este documento ha sido distribuido por AXA Investment Managers Paris, S.A., Sucursal en España, inscrita en el registro de sucursales de sociedades gestoras del EEE de la CNMV con el número 38 y con domicilio en Paseo de la Castellana 93, Planta 6 - 28046 Madrid (Madrid).

Advertencia sobre riesgos

El valor de las inversiones y las rentas derivadas de ellas pueden disminuir o aumentar y es posible que los inversores no recuperen la cantidad invertida originalmente.