Perspectivas macroeconómicas – Prueba de políticas gemelas

- 07 Diciembre 2023 (7 min de lectura)

Puntos clave

- Nos enfrentamos a nuestras previsiones del año pasado para 2023: fuimos demasiado pesimistas con respecto al impacto del endurecimiento monetario sobre el crecimiento, al menos en EE. UU.

- En 2024 esperamos una brecha transatlántica que seguirá siendo amplia. La zona euro tendrá que afrontar el inicio de la consolidación fiscal, que se sumará al efecto retardado del endurecimiento monetario

- Unos tipos de interés más elevados a largo plazo constituyen un desafío. Incluso EE. UU. tendrá que ajustar sus finanzas públicas para tener una estructura más sólida, aunque es muy poco probable que esto comience en 2024

Ejercicio post-mortem para 2023

En estas mismas fechas, el año pasado escribimos que 2023 sería el año en que la doble sacudida inflacionista de la reapertura posterior a la pandemia de COVID-19 y la guerra de Ucrania comenzaría a desvanecerse a costa de un endurecimiento considerable de las condiciones financieras y de una desaceleración económica. Tan solo teníamos razón en un 50%.

Es cierto que la inflación ha empezado a caer de manera convincente, y esto va más allá del efecto mecánico de la caída de los precios de la energía desde las vertiginosas cotas de 2022. La desaceleración de los precios subyacentes tanto en EE. UU. como en la zona euro se ha visto facilitada por la normalización de las líneas de suministro mundiales. Las dificultades que está encontrando China para proteger la demanda frente a los efectos colaterales de la corrección inmobiliaria están alimentando un retorno a la deflación, lo que respalda la moderación de los precios de los bienes manufacturados a nivel mundial. Aún queda «camino por recorrer» para devolver la inflación al objetivo de los bancos centrales, pero hay en curso una desinflación suficiente como para considerar que tanto la Fed como el BCE han tocado techo con su endurecimiento monetario en el T3, aproximadamente el doble de lo que solía considerarse el tipo neutral en sus respectivas circunscripciones.

Sin embargo, fuimos demasiado pesimistas en lo que respecta al impacto que tendría el endurecimiento monetario sobre la economía real, al menos en EE. UU. Creímos que el agotamiento del impulso fiscal, combinado con los efectos adversos que de una inflación todavía elevada sobre el poder adquisitivo y la erosión del ahorro acumulado durante la pandemia de COVID-19, haría que la economía fuera especialmente vulnerable a la subida de los tipos de interés. Lo que nos perdimos fue el hecho de que el actual endurecimiento monetario es muy inusual en el sentido de que no sigue una fase de apalancamiento rápido en el sector privado. No existe un «precipicio de refinanciación» repentino que obligue a las empresas a un desapalancamiento de emergencia que las obligue a reducir el gasto. Con un sector empresarial todavía cómodo desde un punto de vista financiero, el empleo logró seguir resistiendo. La creación de empleo ha caído por debajo de su tendencia anterior a la COVID-19 desde finales de primavera, pero sigue siendo lo suficientemente positiva, sumada a unos salarios en desaceleración pero robustos, como para respaldar un crecimiento de los ingresos superior a la inflación general.

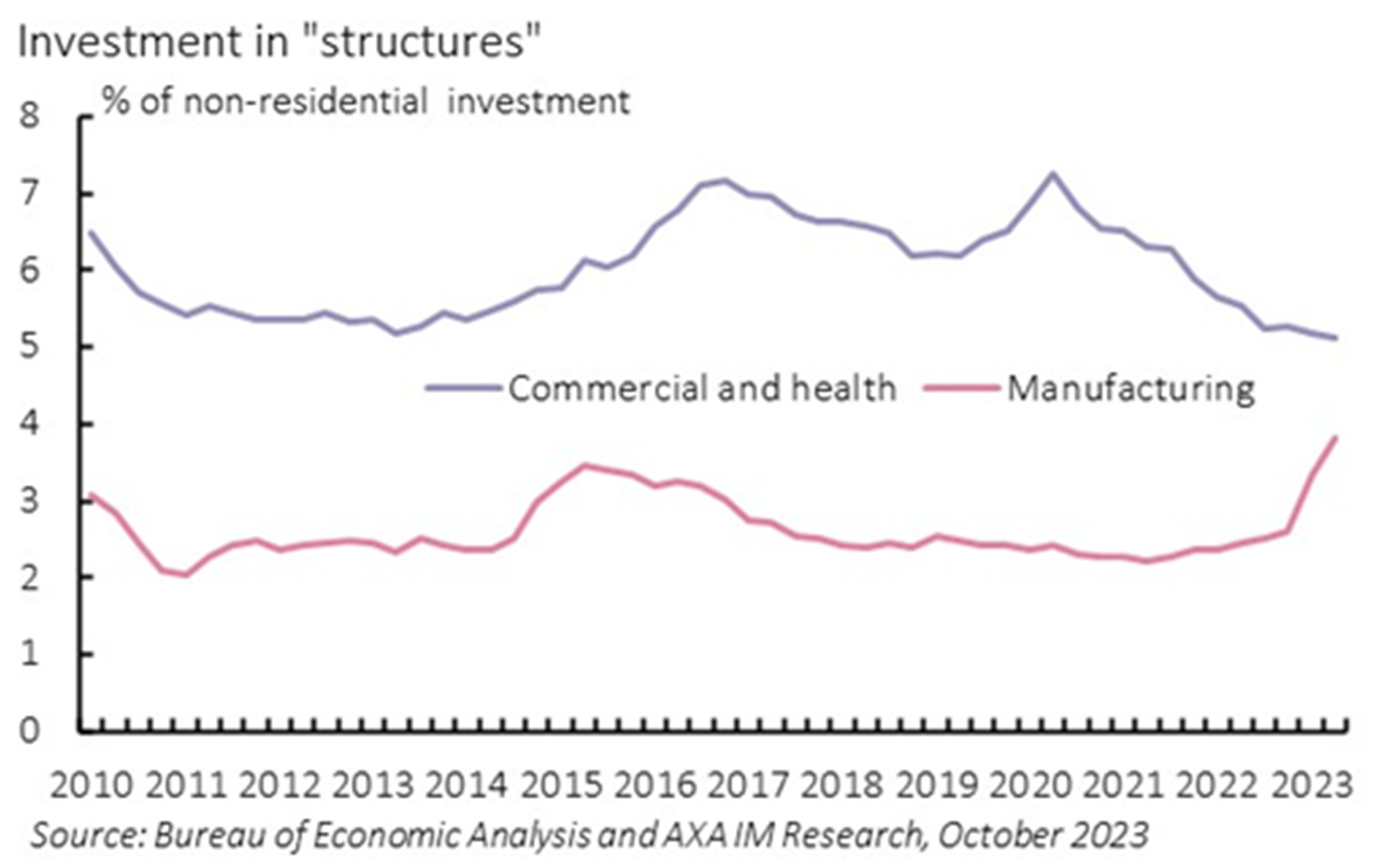

Gráfrico 1: El impacto de la IRA ya es tangible

Por desgracia, a la zona euro no le ha ido tan bien y lleva coqueteando con la recesión desde principios de año. La vulnerabilidad específica a los precios de la energía siguió alimentando la debilidad de la producción industrial, especialmente en Alemania, aunque esta debilidad se ha extendido a países como Francia e Italia, los cuales habían resistido bastante bien en el punto álgido de la crisis energética. Puede que haya en juego algo más que las distintas sensibilidades a los precios del gas. Se puede apreciar que la economía estadounidense está respondiendo con rapidez a la Ley de Reducción de la Inflación (IRA, por sus siglas en inglés), en particular con un fuerte repunte de la inversión en bienes de equipo manufactureros (Gráfico 1), mientras que los programas de apoyo a la descarbonización de la UE no parecen estar generando grandes cambios por ahora. En resumen, mientras que en EE. UU. una nueva forma de impulso fiscal sigue compensando gran parte del endurecimiento monetario, la zona euro se beneficia de una menor protección frente al efecto habitual de unos tipos de interés oficiales más elevados que ahora transmite plenamente el sector bancario.

La brecha transatlántica seguirá siendo amplia en 2024

En 2024 no debería producirse ninguna modificación de estos patrones de divergencia entre los dos lados del Atlántico. Aunque esperamos que tanto la Fed como el BCE empiecen a reducir los tipos más o menos a la vez a mediados de 2024, es probable que el impacto del endurecimiento monetario acumulado llegue a su punto álgido en la segunda mitad del año. En la zona euro, este efecto adverso sobre la demanda agregada se verá agravado por el giro de austeridad de la política fiscal, ya visible en los proyectos presupuestarios para 2024 que ya se han votado o que se encuentran en proceso legislativo en los Estados miembro. Los Gobiernos están actuando con cautela —aprendieron de sus errores cuando trataron de recortar los déficits con demasiada dureza después de la Gran Crisis Financiera—, pero aún así, la «postura fiscal» (el cambio en el equilibrio ajustado a los ciclos) pasará a ser restrictiva el próximo año. La paradoja de la zona euro sigue siendo que su mayor Estado miembro, con la mayor capacidad de contagio en toda la unión monetaria y uno de los espacios fiscales más amplios dada su baja deuda pública, sigue siendo reacio a utilizar su fuerza para mitigar su debilidad actual y estructural. Mientras tanto, al ser un año de elecciones en EE. UU., es muy poco probable que este país viva austeridad fiscal en 2024.

El equilibrio del riesgo también está más claramente inclinado a la baja en Europa que en EE. UU. De hecho, la trágica situación en Oriente Medio va a ser una fuente importante de incertidumbre para el próximo año. Hasta ahora, la crisis no ha tenido un impacto tangible en los mercados petroleros. Sin embargo, en caso de escalada, por ejemplo, a través de la participación directa de Irán, será muy probable que los precios del petróleo se sitúen muy por encima de los 100 USD por barril. El impacto directo sobre el PIB sería similar al otro lado del Atlántico (si bien EE. UU. se ha convertido en un exportador neto de petróleo, los consumidores seguirían viéndose afectados), aunque las ramificaciones del tipo de cambio dejarían al BCE en una posición muy delicada. De hecho, los elevados precios del petróleo coinciden ahora con un dólar fuerte, lo que aumentaría el impacto sobre la inflación europea, dificultando la adaptación a la crisis.

Capear tipos más elevados a largo plazo

Una subida de los tipos de interés a largo plazo desconectada ahora de las expectativas de la trayectoria de la política monetaria ha sido un acontecimiento sorprendente en la segunda mitad de 2023. Aunque determinar las causas de este movimiento es difícil en tiempo real más allá del efecto obvio del endurecimiento cuantitativo (Quantitative thightening), podríamos destacar las nuevas dificultades del Tesoro de EE. UU. para atraer suficiente demanda en sus subastas como señal de que el continuo aumento de la oferta de dinero nuevo, alimentado por la falta de voluntad y/o de disposición de EE. UU. para frenar el déficit fiscal, está superando el apetito de los inversores tradicionales por los activos financieros a largo plazo.

Si bien esperamos una cierta corrección adicional desde el pico del 5% de los rendimientos estadounidenses a 10 años observado en octubre de 2023, es probable que se mantengan algunas de las fuerzas que hay detrás de esta subida. Independientemente de las causas de la subida de los rendimientos a largo plazo, esto debería ser un llamamiento a la prudencia de los responsables políticos. En su artículo de opinión sobre nuestras perspectivas, Olivier Blanchard, aunque mantiene su opinión de que las economías avanzadas pueden mantener una mayor ratio de deuda, pide que se presenten planes de consolidación fiscal creíbles. En Estados Unidos, es justo decir que estos planes no existen en absoluto.

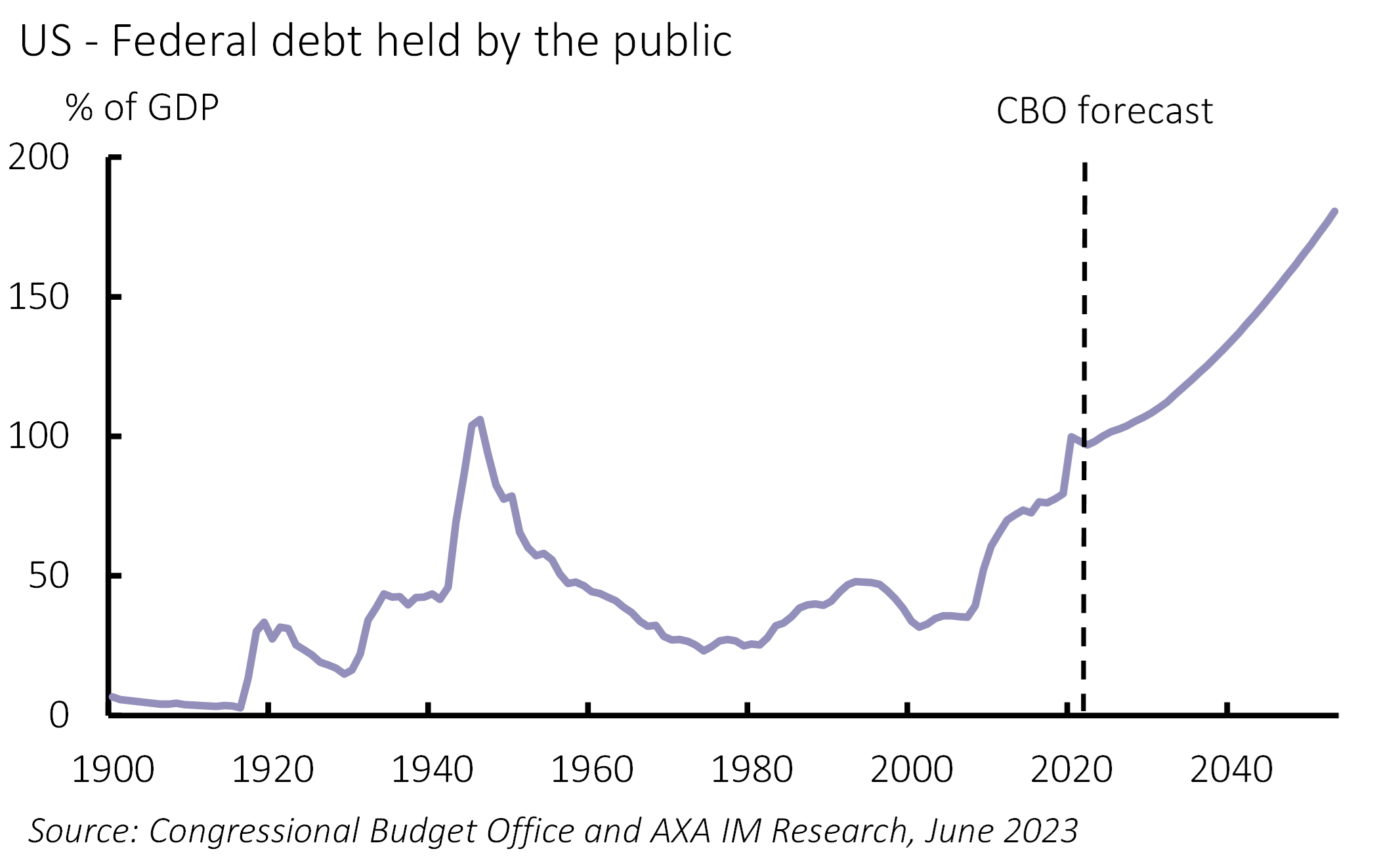

La Ley de Reducción de la Inflación entró en vigor sin aplicar límites a los créditos fiscales. En lo que al Partido Republicano se refiere, una victoria de Donald Trump el próximo año significaría que probablemente se prolongarían las rebajas fiscales nominalmente limitadas en el tiempo que concedió en su primer mandato. La cuestión fiscal fundamental de EE. UU. es que su estado del bienestar está proporcionando, de forma gradual, un nivel de protección social «europeo» a una proporción cada vez mayor de su población sin los correspondientes ingresos fiscales. La trayectoria a largo plazo de la Oficina de Presupuesto del Congreso (CBO, por sus siglas en inglés) para la deuda pública es bastante aterradora (Gráfico 2). Dado el estado extremadamente polarizado de la política estadounidense, encontrar una solución que es necesaria para abordar estas cuestiones y con la que ambas partes estén de acuerdo es abrumador.

Gráfico 2: Trayectoria aterradora

Esta parálisis institucional no se da en Europa y, a pesar de los agudos desafíos demográficos a los que se enfrenta esta región, existe una vía políticamente realista para estabilizar la deuda pública. El problema de Europa es más bien la falta de margen de maniobra. El hecho de que los diferenciales se ampliaran en Italia en septiembre de 2023 es un recordatorio de que, aunque podría decirse que existen menos razones fundamentales por las que deberían subir los tipos de interés a largo plazo que en EE. UU., los Gobiernos europeos están caminando por la cuerda floja. Si un riesgo adverso para el crecimiento se hiciera realidad, no tendrían una gran capacidad de respuesta.

En resumen, EE. UU. y la zona euro tendrán que superar dos pruebas políticas diferentes en 2024. EE. UU. tiene que demostrar que puede ir un poco más allá y mantener una política fiscal acomodaticia sin provocar demasiada presión sobre los rendimientos. La zona euro debe demostrar que puede pasar por un endurecimiento monetario y fiscal conjunto sin dañar demasiado el crecimiento, la estabilidad política y sin aumentar la fragmentación financiera.

Nuestra visión para 2024

Vea todos los artículos

Resumen – Ajuste de mitad de ciclo, no desplome de fin de ciclo

- por

- 14 Diciembre 2023 (5 min de lectura)

Cuidado con los agoreros

- por Nigel Topping

- 11 Diciembre 2023 (5 min de lectura)

Perspectivas para 2024 - El crecimiento mundial se ralentizará, pero los bonos se orientarán hacia ganancias potencialmente sólidas

- por , Chris Iggo

- 07 Diciembre 2023 (7 min de lectura)

Insurance investment outlook 2024: Catching opportunities across the risk spectrum

- por ,

- 06 Diciembre 2023 (10 min de lectura)

Disclaimer

Este documento tiene fines informativos y su contenido no constituye asesoramiento financiero sobre instrumentos financieros de conformidad con la MiFID (Directiva 2014/65 / UE), recomendación, oferta o solicitud para comprar o vender instrumentos financieros o participación en estrategias comerciales por AXA Investment Managers Paris, S.A. o sus filiales.

Las opiniones, estimaciones y previsiones aquí incluidas son el resultado de análisis subjetivos y pueden ser modificados sin previo aviso. No hay garantía de que los pronósticos se materialicen.

La información sobre terceros se proporciona únicamente con fines informativos. Los datos, análisis, previsiones y demás información contenida en este documento se proporcionan sobre la base de la información que conocemos en el momento de su elaboración. Aunque se han tomado todas las precauciones posibles, no se ofrece ninguna garantía (ni AXA Investment Managers Paris, S.A. asume ninguna responsabilidad) en cuanto a la precisión, la fiabilidad presente y futura o la integridad de la información contenida en este documento. La decisión de confiar en la información presentada aquí queda a discreción del destinatario. Antes de invertir, es una buena práctica ponerse en contacto con su asesor de confianza para identificar las soluciones más adecuadas a sus necesidades de inversión. La inversión en cualquier fondo gestionado o distribuido por AXA Investment Managers Paris, S.A. o sus empresas filiales se acepta únicamente si proviene de inversores que cumplan con los requisitos de conformidad con el folleto y documentación legal relacionada.

Usted asume el riesgo de la utilización de la información incluida en este documento. La información incluida en este documento se pone a disposición exclusiva del destinatario para su uso interno, quedando terminantemente prohibida cualquier distribución o reproducción, parcial o completa por cualquier medio de este material sin el consentimiento previo por escrito de AXA Investment Managers Paris, S.A.

La información aquí contenida está dirigida únicamente a clientes profesionales tal como se establece en los artículos 194 y 196 de la Ley 6/2023, de 17 de marzo, de los Mercados de Valores y de los Servicios de Inversión.

Queda prohibida cualquier reproducción, total o parcial, de la información contenida en este documento.

Por AXA Investment Managers Paris, S.A., sociedad de derecho francés con domicilio social en Tour Majunga, 6 place de la Pyramide, 92800 Puteaux, inscrita en el Registro Mercantil de Nanterre con el número 393 051 826. En otras jurisdicciones, el documento es publicado por sociedades filiales y/o sucursales de AXA Investment Managers Paris, S.A. en sus respectivos países.

Este documento ha sido distribuido por AXA Investment Managers Paris, S.A., Sucursal en España, inscrita en el registro de sucursales de sociedades gestoras del EEE de la CNMV con el número 38 y con domicilio en Paseo de la Castellana 93, Planta 6 - 28046 Madrid (Madrid).

© AXA Investment Managers Paris, S.A. 2023. Todos los derechos reservados.

Advertencia sobre riesgos

El valor de las inversiones y las rentas derivadas de ellas pueden disminuir o aumentar y es posible que los inversores no recuperen la cantidad invertida originalmente.